La fiscalité est importante. Pour bien cerner toutes ses subtilités, il faut commencer par distinguer les coûts comptables des coûts réels. Il faut aussi être conscient du fait que l’analyse comptable donne une lecture inexacte de la réalité économique. Avec des chiffres lacunaires. C’est la raison pour laquelle les charges de mécanisation issues des comptabilités sont difficilement exploitables. En effet, elles recensent l’ensemble des charges en lien avec les interventions culturales : factures de cuma, d’entreprise de travaux agricoles (ETA), d’entretien du matériel, ainsi que les dotations aux amortissements comptables.

Consultez les autres articles du dossier « coûts de mécanisation » :

- Charges de mécanisation : pourquoi ont-elles tant augmenté ?

- Mécanisation : comment réduire mes charges ?

- Les prélèvements sociaux pèsent lourd dans les charges

Les coûts comptables et ne sont pas forcément les coûts « réels »

Cependant, on calcule souvent celles-ci sur la base des principes fiscaux applicables en matière de durée. On ne tient généralement pas compte de la valeur résiduelle. Au-delà du fait que l’amortissement ne reflète pas la perte de valeur réelle, les charges de mécanisation excluent les plus-values de cession de matériels. « Pour faire simple, l’indicateur ne retient que les charges et jamais les produits en lien avec les mouvements de matériels, explique Alexandre Jucquois, dans son mémoire d’expertise comptable. Or l’exonération fiscale et sociale des plus-values professionnelles sur les cessions d’actifs immobilisés, telle que la revente des matériels d’occasion (article 151 septies du code général des Impôts), incite bon nombre d’exploitants à renouveler rapidement leur matériel. De fait, cette réalité gonfle le niveau général des charges de mécanisation… »

Financer son matériel par la fiscalité ?

Alexandre Jucquois a approfondi cette thématique, chiffres à l’appui : « Les gains fiscaux et sociaux générés par l’exonération peuvent devenir une source non négligeable de financement du renouvellement du matériel. C’est notamment le cas lorsque l’économie des prélèvements obligatoires générée par les amortissements du matériel s’approche de la perte réelle de la valeur du matériel. Dans l’étude publiée dans les Rayons X tracteurs (Supplément Entraid’ – juillet 2021), au bout de 5 ans, la perte moyenne de valeur des tracteurs est de 43%, voire seulement de 34 % pour les tracteurs Fendt. Ainsi, lorsque le poids des prélèvements obligatoires avoisine ce taux, l’économie générée par l’amortissement du matériel correspond, au bout de 5 ans, à la somme nécessaire pour renouveler le matériel. Certains exploitants renouvellent ainsi très régulièrement leur matériel en appliquant cette approche. En somme, l’impôt et les cotisations sociales non déboursées sont investies à cet effet. »

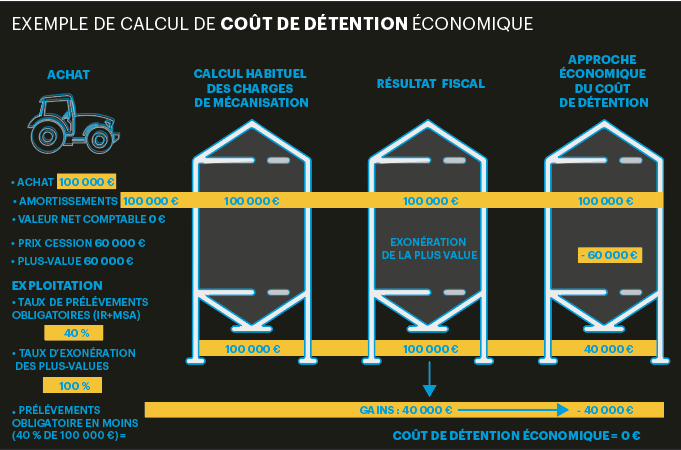

Concrètement, lorsque le poids des prélèvements obligatoires est estimé à 40 %, le coût net d’acquisition d’un tracteur de 100 000 €, amorti en totalité, est présumé s’élever seulement à 60 0000 €. Un montant proche de sa valeur de revente (au bout de 5 ans) qui, quant à elle, est nette de prélèvements obligatoires, lorsque le régime d’exonération des plus-values est applicable. Ainsi, « Le coût de détention économique peut être quasiment nul, voire négatif. C’est le cas lorsque la perte de valeur du matériel est inférieure ou égale aux gains de prélèvements obligatoires générés par l’amortissement fiscal », poursuit Alexandre Jucquois.

Exemple de calcul de coût de détention économique.

Des limites au raisonnement

Cette réflexion « fiscale » comprend de failles, tempère l’auteur de l’étude : « Cette approche fonctionne seulement si l’amortissement du matériel est pleinement valorisé en économie de prélèvements obligatoires. C’est-à-dire lorsque les assiettes fiscales, mais aussi sociales, sont suffisamment importantes pour permettre de déduire l’amortissement du matériel sans tomber en-dessous de l’assiette de la cotisation minimale MSA. Il faut aussi garder à l’esprit que la minimisation de cette assiette a évidemment une répercussion sur le niveau des cotisations de retraite de l’exploitant. Ce dernier doit en avoir pleinement conscience ». Or les conseillers de gestion ne soulignent pas toujours cette conséquence.

Pour plus d’informations, consultez aussi ces articles sur www.entraid.com :